Nativa digital, a indústria de streaming também adaptou seu modelo de negócios. Na tentativa de se equilibrarem financeiramente, as plataformas premium deixaram de lado o conceito de não-interrupção do conteúdo por anúncios e lançaram planos mais baratos, suportados por publicidade.

Wall Street aprovou. Para mim, fica a dúvida: será que estão trocando o certo – o valor previsível de receita com assinatura – pelo duvidoso – o valor volátil de receita publicitária, que pode ser tanto maior quanto menor?

De acordo com a Insider Intelligence, este ano, o plano com anúncios será responsável por um quinto das assinaturas do terceiro maior player do mercado dos EUA. O Disney+ possui 42 milhões de assinantes localmente, de um total de 146,7 milhões (Q3, 2023).

Enquanto isso, na líder de mercado Netflix, esse tipo de plano deve chegar a 7,5% dos 77,3 milhões de assinantes na América do Norte, sendo que a região representa 32% da base global da empresa (Q3, 2023). A tendência é os planos com anúncios crescerem respectivamente 20% e 30%, dentro dessas empresas, em 2025.

Nos EUA, a Netflix tende a bater US$ 1 bilhão em receita publicitária este ano e ultrapassar o Disney+, que deve chegar a US$ 912 milhões, segundo o mesmo relatório. Mas não se pode esquecer que a Prime Video lançou seu plano com anúncios no final de janeiro e deve entrar forte na disputa pelas verbas.

A abordagem da Amazon parece ser mais inteligente entre todos os competidores. Os clientes Amazon Prime possuem apenas um plano de assinatura. Para continuarem a assistir ao Prime Video sem publicidade terão de pagar mais por isto, o que vai gerar aumento de receita. Os clientes que não pagarem, verão publicidade em seus filmes e séries, o que trará aumento de receita da publicidade. É uma tática ganha-ganha para a empresa e será interessante acompanhar o desdobramento e adoção deste novo plano.

Entretanto, é sabido que para aumentarem seus ganhos com anúncios, as empresas de mídia têm de apresentar ao mercado dados… preferencialmente auditados por terceiros.

Em dezembro, a Netflix fez algo a respeito da tão cobrada transparência. Soltou o primeiro relatório semestral com dados brutos – um arquivo em Excel – intitulado "What We Watched: A Netflix Engagement Report".

Por que os dados não foram disponibilizados em um portal como o Power BI, em que se teria acesso aos mesmos números e também a possibilidade de interagir com eles de forma mais inteligente e fácil?

De qualquer forma, trata-se de um marco, quando a eMarketer estima que, após uma queda em 2023, os investimentos gerais com anúncios de TV tradicional e não-linear voltarão a crescer este ano nos EUA e chegarão a US$ 100 bilhões, em 2027.

Acima de tudo, a atitude coloca pressão sobre os institutos de pesquisa tradicionais e, lógico, sobre competidores para abrirem o mesmo tipo de dados… ou mais.

Quais informações não foram compartilhadas?

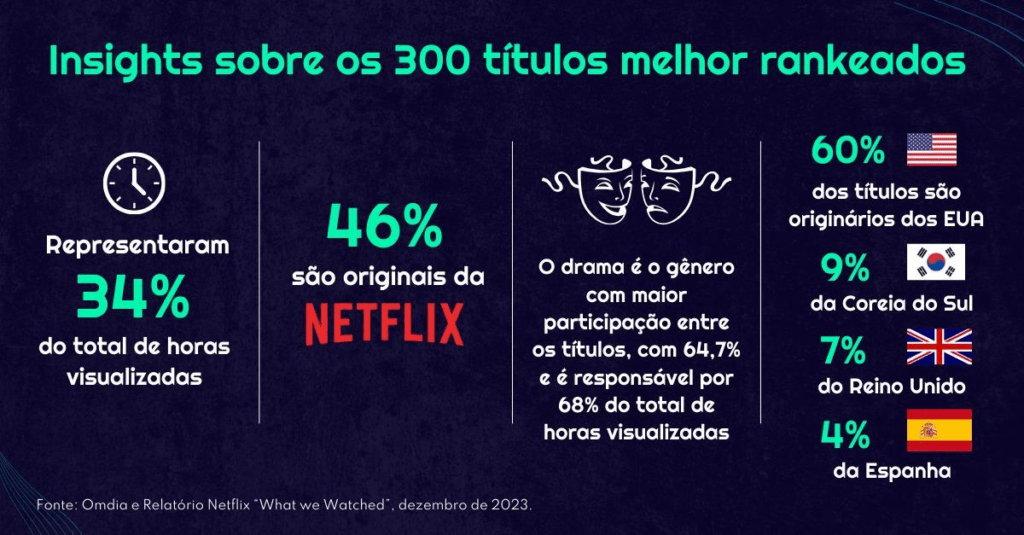

A Netflix revelou dados de 18.000 conteúdos originais e licenciados, durante os primeiros seis meses de 2023, que cobrem 99% de sua audiência. Mas não podemos compará-los com os primeiros seis meses de 2022 para saber se a curva está em alta ou baixa.

A empresa forneceu apenas número de "horas visualizadas". Em um mundo ideal, receberíamos além dele as métricas: alcance único, que desconsidera as taxas repetidas de visualização; taxa de conclusão real; e horas de visualização por país/região.

Outro ponto importante é que os títulos foram tratados individualmente – cada temporada de uma série é uma linha do Excel. Quando se combina os dados de todas as temporadas de cada show, há mudanças na lista dos mais assistidos.

Fica evidente que a Netflix sabe agradar adolescentes e investe nisso. Não à toa, no topo do ranking revisado está "Ginny e Georgia", enquanto "Wandinha", "Sweet Tooth" e "Stranger Things" aparecem no Top 50.

Os títulos infantis se destacaram e representam 13% de todas as horas assistidas. Isso inclui filmes e, principalmente as séries: "CoComelon", na 9ª posição do Top 50 revisado; "Patrulha Canina" na 29ª posição, mesmo sem estar disponível nos EUA; "A Casa Mágica da Gabby" na 38ª; e "Peppa Pig" na 40ª.

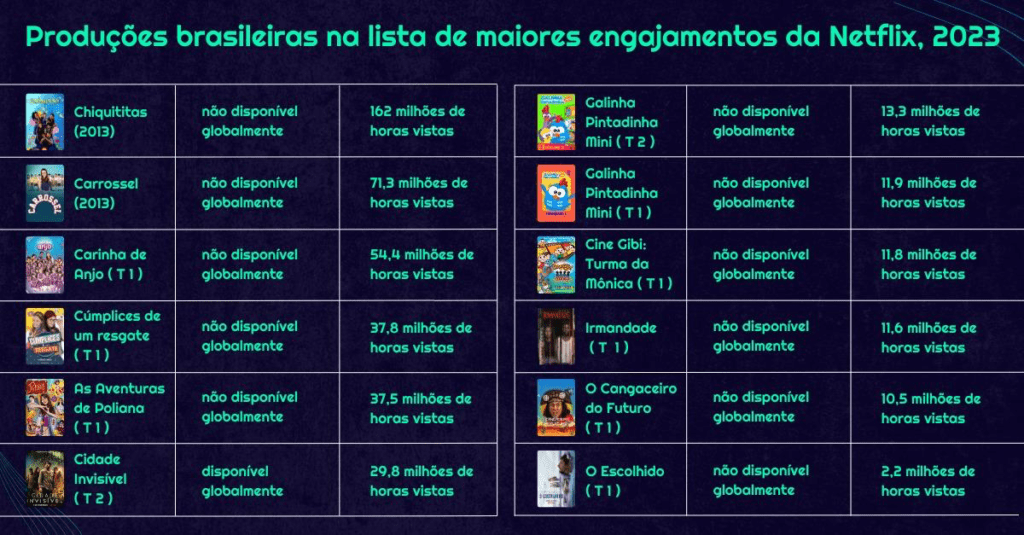

Produções de língua não-inglesa abocanharam 30% da audiência e ocupam a 7ª e 8ª posição do mesmo ranking. Entre as brasileiras, "Chiquititas" é a melhor colocada.

Por fim, o relatório reitera que os clientes mantêm a Netflix para assistir a um pouco de tudo. Em contrapartida, assinam as demais plataformas para assistir a conteúdos específicos e depois as cancelam.

O modelo de distribuição forte e global com base em tecnologia é (e sempre foi) o core business da Netflix. É seu superpoder.

*Sobre o Autor – Omarson Costa é especialista em transformação digital da indústria de mídia e conselheiro de administração para empresas dos setores de telecomunicações. As opiniões expressas nesse artigo não necessariamente representam o ponto de vista de TELETIME.