Além do anúncio do acordo para reestruturação da dívida com credores e mais um empréstimo para os pagamentos urgentes, o fato relevante divulgado pela Oi nesta sexta-feira, 3, ao mercado traz detalhes de como seriam as opções, garantias e condições.

O montante de US$ 275 milhões (equivalente a R$ 1,4 bilhão na cotação desta sexta) será pago em duas parcelas: o primeiro tranche é o maior, com US$ 200 milhões e já agora em março. A segunda, de US$ 75 milhões, seria em junho. Os juros são de 8% cash e 6% PIK (mensal), com vencimento em 15 meses e garantia na venda das ações da Oi na V.tal.

A proposta inclui credores financeiros, bancos locais e bondholders, além provedores – a empresa cita apenas a V.tal, mas afirma que o escopo inclui contratos de satélites também. A operadora detém um contrato com a satelital SES, uma vez que a venda do DTH (Oi TV) para a Sky ainda não seguiu em frente.

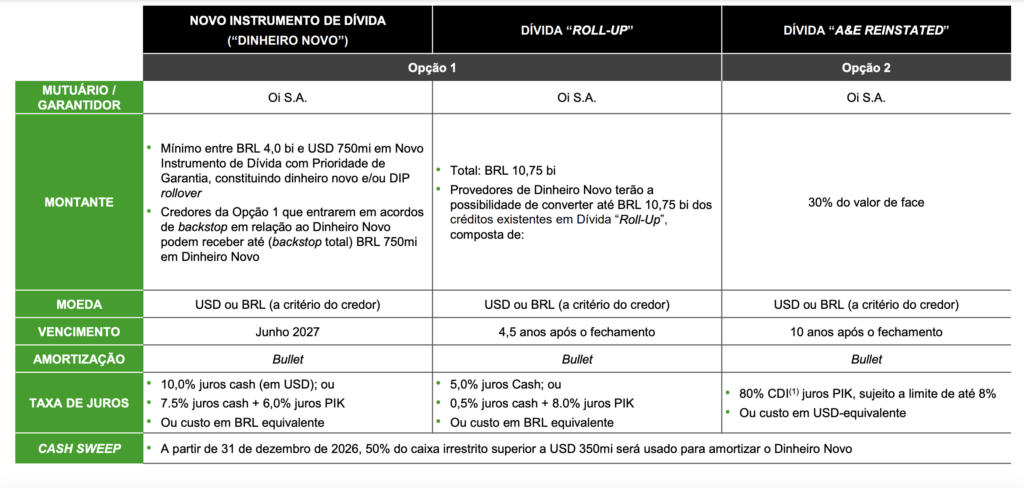

São duas opções de conversão, uma envolvendo o dinheiro novo e outra sem. No primeiro caso, há a condição de apoio ao acordo de suporte à restruturação (RSA, na sigla em inglês) e o financiamento de R$ 1,4 bilhão. Esse empréstimo será reembolsado com recursos de dinheiro novo, em dinheiro ou rollover sem saída de caixa.

O valor de face da dívida convertida nesta opção é convertido parcialmente em até R$ 10,75 bilhões de dívida garantida roll-up. Créditos remanescentes serão convertidos por 80% do novo capital da Oi pro forma, considerando as diluições. Essas novas ações terão direitos de voto.

Já na opção 2, sem o financiamento, 30% do valor de face da dívida será convertida em instrumento de dívida garantida "A&E Reinstated". Os créditos remanescentes serão convertidos também por 80% do novo capital da Oi, também com direitos de voto.

O montante do dinheiro novo (novo instrumento de dívida) é de mínimo entre R$ 4 bilhões e US$ 750 milhões (R$ 3,899 bilhões, na cotação desta sexta-feira). Confira o resumo divulgado pela Oi no fato relevante:

Para os atuais acionistas, haverá o direito de comprar ações no valor total da dívida convertida na RJ pelo preço nominal. Também estará disponível um programa de repagamento de ações para arrecadar dinheiro novo. Os atuais acionistas receberão os 20% restantes do novo capital da Oi, pro forma e considerando todas as diluições.

Na proposta, não há mudanças para o sistema de liderança. Assim, a composição do conselho de administração continuará sujeita a votação em assembleia.

Termos

A Oi novamente levanta a hipótese de venda total ou parcial da participação que ainda detém na V.tal. Neste caso, 100% dos recursos líquidos serão utilizados para amortizar o dinheiro novo. O que restar será utilizado para amortizar a dívida roll-up. Acontece que a Oi precisaria de aprovação da Anatel neste caso, uma vez que envolveria ainda ativos da concessão.

Há também a opção de vender total ou parcialmente a ClientCo, unidade que atende ao mercado residencial. Assim, o montante será destinado totalmente a amortizar o dinheiro novo. Se sobrar algo, 60% será destinado a amortização da dívida roll-up.

Qualquer outro ativo que constitua garantia, como imóveis, haverá uma divisão de acordo com o valor:

- Até R$ 200 milhões – 100% dos recursos vão para o caixa da Oi;

- De R$ 200 milhões até R$ 400 milhões – metade será usado para amortizar as duas dívidas novas;

- Acima de R$ 400 milhões – 100% dos recursos serão para abater as dívidas.

Garantias

As garantias do dinheiro novo e do roll-up serão a totalidade das ações da Oi na V.tal, opção de prioridade ou maior disponível no segmento de fibra, recebíveis da Oi Soluções, penhor fiduciário sobre ONTs, imóveis, direitos sobre os recursos da arbitragem da Oi Móvel (que está em disputa com a Claro, TIM e Vivo e somam R$ 1,6 bilhão) e recursos da venda da Tahto e da Serede. Com a criação da ClientCo, haverá penhora de 90% das ações, liberando as garantias exceto as ações da V.tal e de imóveis. A diferença é no dinheiro novo, são prioridades "first lien", enquanto no segundo caso, é "second lien". Um terceiro – "third lien" – se refere à dívida "A&E Reinstated", e considera apenas a totalidade das ações da Oi na V.tal.

Alguma dúvida sobre o que se está fazendo e o que acontecerá em 2025?

Eu sou credor da OI desde 1994 quando adquiri contrato de participação financeira. Atualmente a OI usa da recuperação judicial para dar calote. Minha única esperança é poder receber meu crédito da SEREDE, pois esta empresa foi criada com o dinheiro da OI. Eu quero saber como obter inforrmações sobre o capital da SEREDE e a participação acionará da OI na SEREDE. E também quero saber do contrato da Oi com a SEREDE.